![]()

ПУБЛИКАЦИИ ПО ФИНАНСОВОЙ ТЕМАТИКЕ : № 19

БЕЗОПАСНОСТЬ ДЕНЕЖНЫХ РАСЧЕТОВ ИНВЕСТОРОВ И ПРЕДПРИЯТИЙ В ПРОЕКТАХ НА ТЕРРИТОРИИ РОССИИ |

|

|

Аналитический Банковский Журнал

|

![]()

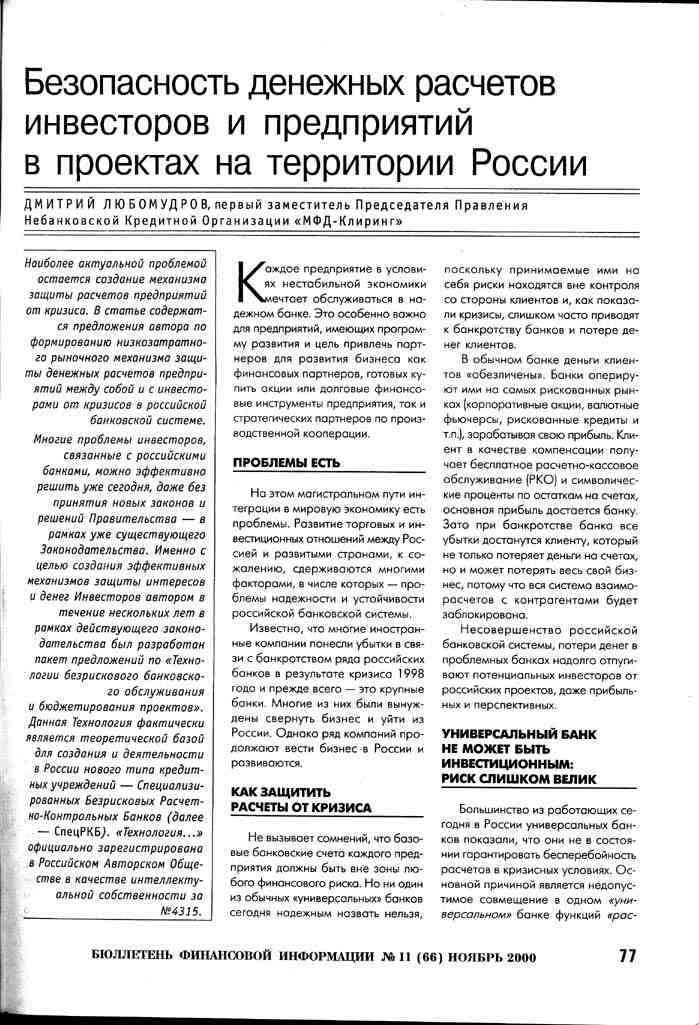

Первый заместитель

Председателя Правления

Наиболее актуальной проблемой остается создание механизма защиты расчетов предприятий от кризиса. В статье содержатся предложения автора по формированию низкозатратного рыночного механизма защиты денежных расчетов предприятий между собой и с инвесторами от кризисов в российской банковской системе. Многие

проблемы инвесторов, связанные с российскими

банками, можно эффективно решить уже сегодня,

даже без принятия новых законов и решений

Правительства - в рамках уже существующего

Законодательства. Именно с целью создания

эффективных механизмов защиты интересов и денег

Инвесторов автором в течение нескольких лет в

рамках действующего законодательства был

разработан пакет предложений по "Технологии

безрискового банковского обслуживания и

бюджетирования проектов". Данная Технология

фактически является теоретической базой для

создания и деятельности в России нового типа

кредитных учреждений - Специализированных

Безрисковых Расчетно-Контрольных Банков (далее -

СпецРКБ). "Технология..." официально

зарегистрирована в Российском Авторском

Обществе в качестве интеллектуальной

собственности за №4315. В настоящий момент

"Технология..." проходит практическую

отработку в действующей кредитной организации –

Небанковской Кредитной Организации (НКО)

«МФД-Клиринг». Предложенная

автором "Технология безрискового банковского

обслуживания и бюджетирования проектов",

внедренная на практике в НКО "МФД-Клиринг",

прошла экспертную оценку в Рейтинговой Службе

"EA-Ratings" (affiliated with Standard & Poor`s), которая

провела подробный анализ данной Технологии и

пришла к выводу о том, что подобные механизмы

будут способствовать снижению системных

банковских рисков при реализации крупных

инвестиционных проектов, и прежде всего - с

участием иностранных компаний. Московская

Городская Коллегия Адвокатов, рассмотрев данный

вопрос с позиций российского права, считает, что

в условиях недостаточно совершенного

законодательства нужно повышать роль договорных

ограничений рисков в банковской деятельности, в

том числе и предложенным автором путем создания

СпецРКБ. Кроме

того, высказано мнение, что обслуживание

банковских счетов некоммерческих организаций

(например таких, как общественные организации,

суды, нотариусы, адвокаты и их Коллегии) должны

обслуживаться исключительно в безрисковых

кредитных организациях для наиболее полной

защиты средств на их счетах от потенциальных

кризисов. С полными текстами отзывов этих и

других организаций любой желающий может

ознакомиться на сайте в ИНТЕРНЕТ по адресу : www.geocities.com/ldv777/. (e-mail:

LORBAT@mail.ru ). ПРАКТИЧЕСКОЕ

ПРИМЕНЕНИЕ

··Обслуживание

крупных инвестиционных проектов по доведению до

площадки финансирования в национальной валюте и

банковский контроль подрядчиков.

··Формирование

пулов банков - кредиторов и коммерческих

инвесторов для различных проектов со смешанным

финансированием в различных регионах России.

··Контроль

целевого использования в регионах и конкретно на

местах инфраструктурных займов международных

финансовых организаций.

··Концептуальная

база и инновационный полигон для практической

отработки возможных путей реорганизации

банковской системы России с целью снижения

системных рисков путем их разделения по группам

кредитных организаций. ··Формирование

"новой кредитной культуры" предприятий -

заемщиков путем стимулирования процессов

расчета, контроля и осознанного принятия на себя

финансовых рисков своего бизнеса в виде

"портфеля активных операций". ПРЕИМУЩЕСТВА

НКО

· НКО в

отличие от банков не ограничены размером кредита

одному заемщику и не связаны соотношением

кредита к капиталу НКО, что позволяет

производить данные операции в неограниченных

объемах.

· НКО в

отличие от банков являются безрисковыми

кредитными организациями, поскольку в силу

законодательных ограничений не имеют права

самостоятельно размещать деньги клиентов.

· НКО может

стать действенным инструментом финансовой

службы любой крупной организации, субъекта

Российской Федерации при организации исполнения

собственного бюджета и инвестиционных программ

(бюджетирования) объектов и любых проектов,

включая функции технадзора в обслуживаемых

проектах. Такие услуги сейчас банками фактически

не предоставляются, а неудовлетворенный спрос на

них очень велик.

· Независимость НКО

обусловлена неучастием в бизнесе клиентов,

полным разделением денежных потоков каждого

клиента внутри самой НКО, возможностью участия

крупного клиента в капитале НКО, в работе Совета

НКО, в контроле движения денежных средств внутри

НКО, что невозможно ни в одном обычном

«универсальном банке», где пассивы оторваны от

клиента, обезличены и используются в качестве

кредитных ресурсов банка без ведома и контроля

клиента. До

настоящего времени возможности по безрисковому

ведению банковских счетов юридических лиц в НКО

фактически не использовались. В России сегодня

зарегистрировано около 30 НКО, из них реально

работает не более половины, а те, что работают -

практически все являются именно межбанковскими

клиринговыми кредитными учреждениями. Однако на

рынке обслуживания юридических лиц, и особенно

инвестиционных проектов, сегодня НКО

практически не работают. Между тем, требования

экономической целесообразности, необходимость

защиты основных банковских расчетов, разделения

рисков путем разделения и контроля финансовых

потоков привели к востребованности безрисковых

банковских структур. Одной из первых реально

действующих таких структур является НКО

«МФД-Клиринг», в состав учредителей которой

входит Секретариат Парламентского Собрания

Союза России и Белоруси.

·

Повысить

прозрачность и управляемость финансовых

потоков.

·

Обеспечить

контроль целевого использования средств

предприятия и его партнеров в различных

проектах.

·

Обеспечить

управляемость и контроль финансовых потоков

дочерних и зависимых предприятий и структурных

подразделений.

·

Увеличить

доходы от использования временно свободных

средств.

·

Уменьшить

объем денежных средств, постоянно находящихся в

расчетах и за счет этого высвободить

дополнительные финансовые ресурсы. Использование

"безрисковых" кредитных организаций

позволяет существенно уменьшить риск неплатежа

предприятиям за поставленную ими продукцию

путем использования следующих

кредитно-финансовых механизмов:

· механизм

безакцептного списания задолженности со счетов

покупателя;

· механизм

начисления штрафных процентов (допускаемый

только для кредитных организаций по Российскому

законодательству);

· механизм

залога и внесудебной процедуры реализации

залога (допускаемый только для кредитных

организаций по Российскому законодательству).

КОМУ

НУЖНЫ БЕЗРИСКОВЫЕ

|

Каждое

предприятие в условиях нестабильной экономики

мечтает обслуживаться в надежном банке. Это

особенно важно для предприятий, имеющих

программу развития и цель привлечь партнеров для

развития бизнеса как финансовых партнеров,

готовых купить акции или долговые финансовые

инструменты предприятия, так и стратегических

партнеров по производственной кооперации. ПРОБЛЕМЫ ЕСТЬ

На этом

магистральном пути интеграции в мировую

экономику есть проблемы. Развитие торговых и

инвестиционных отношений между Россией и

развитыми странами, к сожалению, сдерживаются

многими факторами, в числе которых - проблемы

надежности и устойчивости российской банковской

системы. Известно,

что многие иностранные компании понесли убытки в

связи с банкротством ряда российских банков в

результате кризиса 1998 года и прежде всего - это

крупные банки. Многие из них были вынуждены

свернуть бизнес и уйти из России. Однако ряд

компаний продолжают вести бизнес в России и

развиваются. КАК ЗАЩИТИТЬ РАСЧЕТЫ ОТ КРИЗИСА

Не

вызывает сомнений, что базовые банковские счета

каждого предприятия должны быть вне зоны любого

финансового риска. Но ни один из обычных

«универсальных» банков сегодня надежным назвать

нельзя, поскольку принимаемые ими на себя риски

находятся вне контроля со стороны клиентов и, как

показали кризисы, слишком часто приводят к

банкротству банков и потере денег клиентов. В

обычном банке деньги клиентов «обезличены».

Банки оперируют ими на самых рискованных рынках

(корпоративные акции, валютные фьючерсы,

рискованные кредиты и т.п.), зарабатывая свою

прибыль. Клиент в качестве компенсации получает

бесплатное расчетно-кассовое обслуживание (РКО)

и символические проценты по остаткам на счетах,

основная прибыль достается банку. Зато при

банкротстве банка все убытки достанутся клиенту,

который не только потеряет деньги на счетах, но и

может потерять весь свой бизнес, потому что вся

система взаиморасчетов с контрагентами будет

заблокирована. Несовершенство

российской банковской системы, потери денег в

проблемных банках надолго отпугивают

потенциальных инвесторов от российских

проектов, даже прибыльных и перспективных. УНИВЕРСАЛЬНЫЙ

БАНК Большинство

из работающих сегодня в России универсальных

банков показали, что они не в состоянии

гарантировать бесперебойность расчетов в

кризисных условиях. Основной причиной является

недопустимое совмещение в одном "универсальном" банке

функций "расчетного"

банка, ведущего счета предприятий,

некоммерческих организаций и граждан, с

функциями "высокорискового"

инвестиционного банка, торгующего форвардными

контрактами, корпоративными акциями, опционами,

векселями, облигациями. Универсальные

банки создают свои промышленные холдинги,

кредитуют аффилированные компании для покупки

предприятий и обеспечения их текущей

деятельности. При этом реальное обеспечение

таких кредитов в случае банкротства банка скорее

всего не войдет в конкурсную массу и не сможет

быть источником возврата привлеченных средств. Стремление

владельцев и менеджеров к получению

максимальной прибыли в условиях недостаточной

ликвидности перечисленных выше финансовых

инструментов периодически приводят к

банкротствам банков. При этом в наибольшей

степени страдают именно инвесторы, поскольку у

них самые длинные экономические циклы и им

сложнее остановить и свернуть финансирование

проектов в случае банкротства обслуживающего

банка, которое всегда бывает внезапным. Вот как

подходят к вопросу надежности российской

банковской системы международные эксперты: 20

сентября 2000 года на Международной конференции

«Банковские и финансовые технологии на службе

реальной экономики», организованной КБ

"Газпромбанк", выступал г-н Рубен Инджикян,

руководитель группы банков, платежей и

финансирования торговли ЮНКТАД (Конференция ООН

по торговле и развитию). В своем докладе он сделал

вывод о том, что ".. одной

из причин банковского кризиса 1998 года в России

явилось совмещение многими банками функций

расчетного института, финансовой компании и

венчурного фонда ". ПРОБЛЕМЫ МОЖНО РЕШИТЬ УЖЕ СЕГОДНЯ

Однако

многие проблемы инвесторов, связанные с

российскими банками, можно эффективно решить уже

сегодня, даже без принятия новых законов и

решений Правительства - в рамках уже

существующего Законодательства. Именно с целью

создания эффективных механизмов защиты

интересов и денег Инвесторов автором в течение

нескольких лет в рамках действующего

законодательства был разработан пакет

предложений по "Технологии безрискового

банковского обслуживания и бюджетирования

проектов". Данная

Технология фактически является теоретической

базой для создания и деятельности в России

нового типа кредитных учреждений -

Специализированных Безрисковых

Расчетно-Контрольных Банков (далее - СпецРКБ).

"Технология..." официально зарегистрирована

в Российском Авторском Обществе в качестве

интеллектуальной собственности за №4315. В

настоящий момент "Технология..." проходит

практическую отработку в действующей кредитной

организации – Небанковской Кредитной

Организации (НКО)

«МФД-Клиринг». Предлагаемые

автором СпецРКБ могут

работать как в статусе НКО, так и в статусе банка.

Но они принципиально отличаются от действующих

сегодня "универсальных"

банков. Основной

"безрисковый" принцип деятельности СпецРКБ - проведение

активных операций со средствами клиентов только

по прямому распоряжению клиентов. В отсутствии

распоряжений средства находятся на коррсчете в

Банке России (так называемый "портфельный

принцип"). Кроме того, СпецРКБ

будет предоставлять услуги по бюджетированию и

детальному ежедневному контролю инвестиционных

проектов, а также любых клиентских объектов

бизнеса в любых городах, включая технадзор и

систему расчетов с поставщиками, подрядчиками и

сбытовыми организациями. Такие услуги сейчас

банками фактически не предоставляются, а

неудовлетворенный спрос на них огромен.

Кредитование и иные активные операции, связанные

с принятием на банк каких-либо рисков разрешено СпецРКБ только при наличии

100% денежного обеспечения от клиента,

заказывающего эту операцию. Основной доход СпецРКБ будет получать в

виде комиссии за операции и маржи по безрисковым

кредитам. НИЗКАЯ ФИНАНСОВАЯ ДИСЦИПЛИНА

В области

банковского обслуживания проектов на территории

России есть ряд нерешенных проблем, которые

сильно осложняют работу любым инвесторам,

особенно тем, кто ведет не портфельные операции с

акциями и другими ценными бумагами, а

осуществляет проектное финансирование: создание

новых производств, покупку и модернизацию

предприятий, создание региональных дилерских

сетей. Одна из

самых серьезных проблем - низкая финансовая

дисциплина при доведении финансирования до

объекта. Эта проблема актуальна по всей цепочке

платежей при реализации любого инвестиционного

проекта. Деньги часто задерживаются в тех банках,

которые норовят их "прокрутить" (например,

разместить на несколько дней межбанковский

кредит). Некоторые банки в ходе проекта

становятся банкротами и хоронят деньги

инвесторов, а то и весь проект. Дирекция проекта

иногда по недомыслию, а иногда и в сговоре с

недобросовестными подрядчиками завышает цены,

платит за несделанные работы и непоставленные

товары, поручает реализацию фирмам - однодневкам.

Можно долго перечислять разные способы прямого

обмана инвесторов, но это отдельная тема. ОДИН В ПОЛЕ НЕ ВОИН

Когда

Инвестор пытается в одиночку решить проблемы, то

получается слишком дорого и неэффективно. Для

обеспечения полноценного финансового контроля

инвестиционного объекта необходимо фактически

создать мини-банк внутри своей компании. И все

равно инвестор ничего не сможет сделать,

поскольку у директора организации -

генподрядчика есть свой счет в банке и с того

момента, как он получил на этот счет аванс,

реально инвестор может пытаться контролировать

только последствия его деятельности, а это

иногда бывает слишком поздно - украденные деньги

как правило вернуть нельзя, нужно суметь вовремя

предотвратить злоупотребления. Но для этого

банк, ведущий счета, должен строго

контролировать соответствующее проекту целевое

расходование средств, соответствие платежей

смете и договорам каждого платежного поручения.

Банку просто необходимо выходить с проверками на

объект, контролировать цены, и лишь после этого

производить платеж. Ни один российский банк

таких услуг сегодня не предоставляет. А даже если

какой-либо универсальный коммерческий банк и

предложит нечто подобное, доверять ему этот

процесс слишком опасно, ведь на обычных банках,

как правило, "висит" огромное число

различных рисков, о которых клиенты в

соответствии с действующим законодательством не

имеют права знать ничего, так как детальная

информация об активных операциях - это

банковская тайна. КЛАССИФИКАЦИЯ БАНКОВ ПО РИСКАМ

Классификация

российской банковской системы на существующие

сегодня "высокорисковые" универсальные

банки, и "низкорисковые" банки, к которым

относятся предлагаемые мной СпецРКБ и способно стать

одним из простых стратегических шагов для

снижения вероятности повторения банковских

кризисов и повышения доверия предприятий и

инвесторов к российским банкам. Известны

аналогичные меры по ограничению и разделению

рисков путем классификации банковской системы

на "высокорисковые" и "низкорисковые"

банки, которые были предприняты, например, в США в

период "Великой Депрессии" (отмененный только в 1999 году

закон Гласса-Стигала), а также во Франции после

Второй мировой войны, и показали свою

эффективность и положительное влияние на общее

снижение системных банковских рисков в

экономиках этих стран. ГРАМОТНАЯ

РЕАЛИЗАЦИЯ КОНЦЕПЦИИ «НИЗКОРИСКОВЫХ» (ИЛИ

"БЕЗРИСКОВЫХ") КРЕДИТНЫХ УЧРЕЖДЕНИЙ

ПРИВЕДЕТ К СОЗДАНИЮ В РОССИИ АЛЬТЕРНАТИВНОЙ

ВЕТВИ БАНКОВСКОЙ СИСТЕМЫ, КОТОРАЯ НЕ БУДЕТ ПРЯМО

КОНКУРИРОВАТЬ С СУЩЕСТВУЮЩИМИ

"УНИВЕРСАЛЬНЫМИ" БАНКАМИ, ПОСКОЛЬКУ НЕ

ВЕДЕТ САМОСТОЯТЕЛЬНУЮ ДЕПОЗИТНО-КРЕДИТНУЮ

РАБОТУ, А БУДЕТ НЕНАСИЛЬСТВЕННО ДОПОЛНЯТЬ

БАНКОВСКУЮ СИСТЕМУ, СОЗДАВАЯ КОМФОРТНЫЕ УСЛОВИЯ

ДИВЕРСИФИКАЦИИ БАНКОВСКИХ УСЛУГ ПО

СПЕЦИАЛИЗИРОВАННЫМ УЧАСТНИКАМ РЫНКА, КАК ЭТО В

НАСТОЯЩЕЕ ВРЕМЯ ПРОИСХОДИТ И ВО МНОГИХ РАЗВИТЫХ

СТРАНАХ Вот,

например, представители Дойче Банка недавно

заявляли в российской прессе, что они проводят

укрупнение и специализацию групп банковских

услуг, имеющих различную природу, выводя их в

различные юридические лица с четкой

специализацией функций. Можно также вспомнить

статью на аналогичную тему в Газете

"Ведомости" от 15 марта 2000 г. под названием :

"Эра спецбанков. Универсальные банки

уходят" (авторы - Рой Смит, Инго Уолтер). ПОЧЕМУ БАНК НЕ МОЖЕТ БЕЗ РИСКА

Почему же

для эксперимента реализации "безрисковой"

банковской технологии была выбрана структура в

статусе небанковской кредитной организации

(НКО)? По

действующему в России закону "О банках и

банковской деятельности", банковские счета

могут вести только два типа юридических лиц:

банки и небанковские кредитные организации (НКО).

Поэтому

удовлетворить повышенный спрос предприятий на

безрисковое защищенное расчетное обслуживание

можно только двумя способами. Первый - заставить

обычный банк работать в безрисковом режиме. Это

теоретически можно, но дорого и всегда

существует риск выявления старых долгов. Кроме

того, клиентам сложнее контролировать

менеджмент. Пока в России таких банков нет.

Второй - обслуживаться в НКО, которая, с одной

стороны, законодательным образом ограничена в

правах и возможностях брать на себя риски, а с

другой, в то же время имеет равные с банками права

по ведению банковских счетов предприятий,

кассовым, документарным и валютным операциям. НКО

НЕ КОНКУРИРУЕТ С БАНКАМИ В

соответствии с действующим законодательством,

НКО не осуществляет от своего имени без

поручения клиента прием депозитов, выдачу

кредитов и иные операции, связанные с принятием

на НКО различных бизнес-рисков. НКО также не

обслуживает физических лиц. НКО – ЭТО

НЕ ТОЛЬКО БЕЗРИСКОВАЯ КРЕДИТНАЯ ОРГАНИЗАЦИЯ, НО

ЕЩЕ И НЕЗАВИСИМАЯ КЛИРИНГОВАЯ ПАЛАТА, КОТОРАЯ В

СООТВЕТСТВИИ С ЛИЦЕНЗИЕЙ ИМЕЕТ ПРАВО

МЕЖБАНКОВСКИХ И МЕЖКОРПОРАТИВНЫХ КЛИРИНГОВЫХ

ВЗАИМОРАСЧЕТОВ, ЧТО ПОЗВОЛЯЕТ ПЕРЕРАСПРЕДЕЛИТЬ

ДЕНЕЖНЫЕ ПОТОКИ, ВЫСВОБОДИТЬ ДОПОЛНИТЕЛЬНЫЕ

ОБОРОТНЫЕ СРЕДСТВА НКО, в

отличие от любых банков, в соответствии с

российским банковским законодательством не

имеет права привлекать денежные средства во

вклады в целях их размещения от своего имени. Это

позволяет крупным корпорациям опираться на НКО в

решении вопросов организации контроля крупных

финансовых потоков между головной корпорацией и

множеством удаленных дочерних структур, в том

числе – повысить эффективность использования

дочерних банков корпорации, их взаимодействие с

партнерскими банками, в том числе -

региональными. Именно

поэтому в безрисковом НКО не может быть

бесплатного или почти бесплатного расчетного

обслуживания. Комиссия за расчетное

обслуживание должна, по крайней мере, покрывать

затраты. Но за эти деньги клиент получает

гарантированную надежность базовых расчетных

счетов и операций, недостижимую в обычных

«универсальных» банках. Размер

комиссии не идет ни в какое сравнение с теми

убытками, которые понесет предприятие, если банк,

ведущий его основные счета, попадет в полосу

очередного кризиса и при этом развалится вся

платежная система предприятия. Придется срочно

перезаключить тысячи договоров, многие платежи

по которым не успеют вернуться обратно. Такие

истории типичны для России, и пора, наконец,

диверсифицировать финансовые риски. Существует

немало проблем и неопределенностей на пути

безрисковых банковских учреждений. Прежде всего

это – нежелание многих российских структур

работать по гласным и «писаным» правилам, что

сильно затрудняет возможность «ловить рыбку в

мутной воде». Однако реализация представленной

финансовой технологии может стать существенным

вкладом в повышение уровня экономической

безопасности государства и уровня доверия со

стороны наших зарубежных партнеров и приведет к

решению насущных задач оздоровления банковской

системы Российской Федерации; снижению

системных рисков в банковской сфере; повышению

доверия предприятий и инвесторов к российским

банкам; созданию реальных финансовых механизмов

защиты интересов, прав и денежных средств

инвесторов (прежде всего – иностранных);

улучшению инвестиционного климата в стране в

целом. Эффективное

решение этих задач даст России шанс оказаться не

на последнем месте во всемирном соперничестве за

инвестиционные ресурсы и получить мощный

потенциал для динамичного развития экономики и,

как следствие, повысить реальное благосостояния

граждан. НАИБОЛЕЕ

АКТУАЛЬНЫЕ ПРИМЕНЕНИЯ

· Ведение

«базовых» счетов любых юридических лиц в

безрисковом режиме в любом городе России.

· Ведение

«базовых» безрисковых счетов дочерних

предприятий (подразделений) любого холдинга и

контроль целевого использования средств

дочерними предприятиями (подразделениями

холдинга) в любом городе России.

· Ведение

«базовых» безрисковых счетов и контроль

целевого использования средств в любых Проектах,

особенно в долгосрочных Инвестиционных

Проектах.

· Ведение

«базовых» безрисковых счетов некоммерческих

организаций, благотворительных, научных,

экологических, венчурных и любых других целевых

фондов и организаций, в том числе - международных.

· Ведение

«базовых» безрисковых счетов адвокатских

контор, юридических консультаций, нотариусов,

судов, судебных приставов и счетов любых иных

организаций, не предполагающих коммерческое

использование денежных средств.

· Ипотечные

кредитно-депозитные схемы по накопительной

("немецкой") модели.

· Расчетные

схемы для крупных предприятий и сбытовых

организаций с использованием 100% обеспеченных

(безрисковых для выдающего банка) расчетных

кредитов.

· Исполнение

функции головного банка для консорциального

кредитования крупных Проектов несколькими

банками.

· Исполнение

функций расчетного банка для профессиональных

участников рынка ценных бумаг и депозитарных

институтов.

· Выполнение

любых комиссионных операций клиентов в условиях

отсутствия риска банкротства обслуживающего

банка. |